Prospettive di rimbalzo sui mercati azionari USA ed europei

pubblicato:Resilienza del mercato USA nonostante dati sull'occupazione. FTSE MIB e SP 500: potenziale rimbalzo nel breve termine, ma incertezze nel medio termine

Estratto del servizio Il titolo del mese in uscita lunedì 8 ottobre

La borsa USA ha chiuso in rialzo venerdì nonostante i dati sull'occupazione

Tuttavia, ci sono segnali che il mercato potrebbe essere in un minimo di periodo e potrebbe cercare di reagire.

È importante notare che una correzione temporanea non deve essere confusa con un'inversione di tendenza; nel medio termine, il trend delle azioni sembra ancora orientato al ribasso.

Ecco dove si sono posizionati gli indici USA al termine delle contrattazioni di venerdì:

S&P 500: 4,308.50, in aumento del 1,18% Dow Jones Industrial Average: 33,407.58, in aumento dello 0,87% (288,01 punti) Nasdaq Composite: 13,431.34, in aumento del 1,60%

Questi dati sottolineano la continua resilienza economica e potrebbero spingere la Federal Reserve a continuare ad aumentare i tassi d'interesse.

La vendita di titoli obbligazionari è aumentata venerdì

Di conseguenza, la vendita di titoli obbligazionari è aumentata venerdì, con il rendimento del decennale che è salito fino a 14 punti base prima di ridurre alcuni dei guadagni.

Le probabilità di un aumento dei tassi a novembre sono aumentate dopo l'ultimo rapporto sull'occupazione, attestandosi leggermente sopra il 30%.

Data la forza delle assunzioni del mese scorso, gli investitori e i responsabili politici metteranno ancora più enfasi sul rilascio del CPI della prossima settimana.

Va notato che la maggior parte delle assunzioni di posti di lavoro è avvenuta in settori con salari più bassi, quindi questo rapporto non sta necessariamente segnalando un'inflazione nei mercati.

L'aumento inaspettato dei nuovi posti di lavoro è stato infatti trainato da settori come l'ospitalità, il tempo libero e l'intrattenimento, con un intervento significativo sia a livello locale che federale.

Il rapporto sull'occupazione mensile ufficiale ha mostrato un aumento inaspettato di posti di lavoro

Il rapporto sull'occupazione mensile ufficiale ha mostrato un aumento inaspettato di 336.000 posti di lavoro nel settore non agricolo negli Stati Uniti il mese scorso, rispetto ai 227.000 (revisionati al rialzo) di agosto. Questo ha superato le aspettative, che erano di circa la metà, a 170.000.

Le posizioni nel settore privato sono cresciute di 263.000 unità, superando le previsioni di 160.000 e rispetto alle 177.000 del mese precedente.

Il tasso di disoccupazione è rimasto stabile al 3,8%, leggermente al di sotto delle aspettative.

Tuttavia, l'aumento dei salari su base annua è stato inferiore alle previsioni, con un +4,2% rispetto al +4,3% stimato.

il Treasury note a dieci anni ha registrato un calo, portandosi al 4,77% da un picco giornaliero del 4,85%

Nel mercato dei titoli, il Treasury note a dieci anni ha registrato un calo, portandosi al 4,77% da un picco giornaliero del 4,85%.

Il mercato ha visto una maggiore attenzione sul segmento decennale, con l'idea che, se l'economia continua a prosperare, il Tesoro USA potrebbe avere difficoltà a rifinanziare il suo debito.

Nell'Eurozona, il Bund decennale è al 2,89%, mentre il BTP decennale è al 4,92%. Il future Bund sta chiudendo la settimana con un calo dello 0,6%, archiviando quindi la quinta settimana consecutiva di ribasso.

Il contesto grafico è favorevole a un rimbalzo per le azioni sia negli Usa sia in Europa

Nonostante questa situazione il contesto grafico è favorevole ad un rimbalzo per le azioni sia negli Usa sia in Europa, vediamo perché.

Tra gli indici che possono essere utilizzati per valutare la condizione del mercato americano, in particolare dell'indice SP 500, c'è n'è uno, l’MMFI che fornisce la percentuale di azioni che sono al di sopra della media mobile a 50 giorni.

In questo momento l'indice è al 21% circa, sostanzialmente ci dice quindi che solo il 21% delle azioni che compongono l'SP 500 è al di sopra della propria media mobile a 50 sedute. Quando le quotazioni sono al di sopra della media mobile indicano una situazione di up trend.

La media mobile a 50 giorni tipicamente fornisce la condizione del trend di breve medio termine

La media mobile a 50 giorni tipicamente fornisce la condizione del trend di breve medio termine.

Altre medie molto utilizzate sono la 20 giorni per il trend di breve, la 100 giorni, per valutare la condizione del trend di medio lungo periodo, e la 200 giorni per valutare quello di lungo termine.

Solo il 21% dei titoli è in una situazione di uptrend di breve medio termine, una percentuale storicamente bassa, di solito quando si raggiunge una percentuale tra il 15 e il 20% si può considerare di essere in una situazione di ipervenduto, ovverosia di sbilanciamento del mercato verso una condizione di debolezza che necessita di una fase di rimbalzo o di correzione per riportare la situazione verso la normalità.

Questo non significa ovviamente che è si vada incontro ad una fase di inversione, sappiamo bene che i mercati oscillano costantemente seguendo un percorso che alterna massimi e minimi, quindi anche nelle fasi di ribasso possono esserci delle dei momenti di rimbalzo, così come nelle fasi di rialzo possono esserci dei momenti di flessione.

La situazione dell'indice sulle medie mobili a 50 giorni è in questo momento compatibile con possibilità di rimbalzo

La situazione dell'indice sulle medie mobili a 50 giorni è in questo momento compatibile con possibilità di rimbalzo, una ipotesi resa credibile dal fatto che esistono anche altri elementi in favore di un tentativo di ripresa.

L'SP 500 si è infatti appoggiato nell'ultima settimana al di sopra di due supporti importanti, la media mobile esponenziale a 200 giorni e la base del canale crescente che parte dai minimi di ottobre del 2022, supporti che sono intorno ai 4250 punti, e da quei livelli ha avviato venerdì un rimbalzo.

Se andiamo a guardare la struttura del movimento ribassista che c'è stato dal massimo di luglio scopriamo che questo è contenuto all'interno di un canale.

Potrebbe trattarsi quindi di un Flag, di una bandiera di continuazione. Quando i prezzi si muovono in direzione contraria del trend dominante e lo fanno oscillando all'interno di due linee parallele appunto un canale molto spesso questo si rivela essere un elemento correttivo chiamato Flag.

Il movimento al ribasso dal top di fine luglio si è realizzato con tre segmenti

Il movimento al ribasso dal top di fine luglio si è realizzato con tre segmenti, prima la discesa sul minimo di metà agosto, poi il rimbalzo sul minimo di inizio settembre, poi una nuova discesa.

Sappiamo dalla teoria delle onde di Elliott che molto spesso le correzioni si realizzano, appunto in tre segmenti; quindi il 3 ottobre potrebbe essere terminata questa fase correttiva.

Adesso esiste la possibilità di un rimbalzo che potrebbe andare a interessare area 4450, che è il lato alto del Flag di cui abbiamo parlato. E sopra quei livelli potrebbe addirittura realizzarsi un movimento verso 4650. Nel breve prima resistenza in area 4000, lato alto del gap ribassista del 21 settembre.

In ottica temporale più ampia c'è da dire che il rialzo partito dai minimi di ottobre 2022 sembra fare parte di una correzione più complessa iniziata a gennaio del 2022, una correzione alla quale mancherebbe ancora tutta una Leg ribassista per completarsi.

Abbiamo infatti detto che le correzioni si realizzano di solito in tre segmenti e il movimento che abbiamo visto dai massimi di gennaio 2022 per adesso sembrerebbe realizzato solo da due segmenti, dei quali il secondo è ormai quasi terminato.

Quindi in caso di rimbalzo inizialmente abbiamo una possibilità di andare a 4000 a ricoprire il gap ribassista che si era visto a metà settembre, poi 4450, lato alto del Flag, ed eventualmente 4650.

Il superamento di ciascuna di queste resistenze dovrebbe portare al test della successiva.

Solo sopra area 4650 tuttavia l'ipotesi che possa iniziare poi una nuova fase ribassista di medio termine verrebbe messa in discussione e diventerebbe invece probabile il ritorno sui massimi di inizio 2022 che siamo posizionati intorno ai 4820 punti.

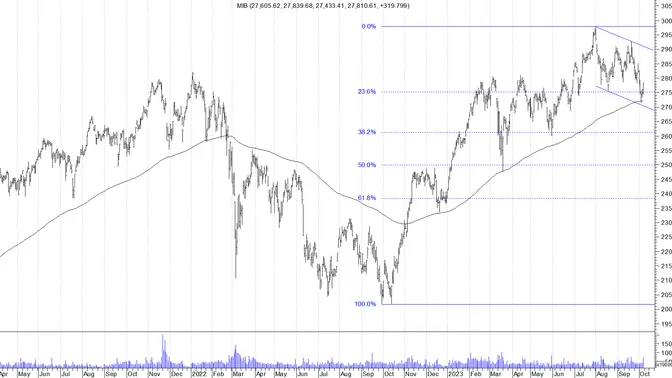

Possiamo andare a guardare adesso la situazione dell'indice Ftse Mib

Anche in questo caso troviamo due elementi che abbiamo già citato, nel caso delle SP 500: i minimi di settimana scorsa si appoggiano sia sulla media mobile esponenziale a 200 giorni, che passa intorno ai 27200 punti, sia sulla base del canale decrescente disegnato dal massimo del primo di agosto.

Questo canale quindi, come detto, per lo SP500 potrebbe essere un Flag, una bandiera di continuazione, un intermezzo di una fase rialzista più estesa, quella partita dai minimi di ottobre dello scorso anno.

Il lato alto del Flag è intorno ai 29000 punti. Fino a che rimarremo sotto quei livelli, pertanto bisogna rimanere prudenti perché la fase di rimbalzo che abbiamo visto partire la settimana scorsa dalla media esponenziale a 200 giorni potrebbe rivelarsi debole.

Sopra 29000, invece ci sarebbe spazio di crescere fino ai 31000 punti.

Bisogna fare attenzione perché, come nel caso del SP 500, anche per il Ftse Mib la discesa iniziata dai massimi di gennaio 2022, potrebbe essere una fase correttiva complessa della quale il rialzo visto dai minimi dell'ottobre 2022 sarebbe solo la componente intermedia.

Mancherebbe quindi all'appello ancora tutta una fase ribassista estesa che potrebbe estendere in teoria fino ai 19000/19500 punti.

Il rialzo che abbiamo pronosticato per il breve termine rischia di essere quindi solo la fase terminale di una correzione, quella partita dai minimi di ottobre 2022, che potrebbe poi lasciare spazio a un a una discesa molto più estesa.

Se dovesse realizzarsi fin da subito la violazione di area 27000, diventerebbe invece probabile l'immediata ripresa della tendenza ribassista, con primo obiettivo intorno a 26000 punti, dove abbiamo il minimo di maggio e il 38 2% di ritracciamento del rialzo dai minimi dello scorso ottobre.

Quella è un'area che se testata potrebbe dimostrarsi importante anche per il medio termine.